Các ngân hàng đẩy mạnh huy động vốn từ kênh tiết kiệm lẫn phát hành trái phiếu. Nguồn: Internet

Dù room tín dụng toàn hệ thống ngân hàng vẫn giữ ở mức 14%, tuy nhiên những ngày gần đây đã chứng kiến cuộc đua tăng lãi suất huy động giữa các nhà băng, cũng như lãi suất liên ngân hàng lập đỉnh 10 năm cho thấy áp lực giữ nguồn vốn của các ngân hàng rất lớn.

Giới phân tích cho rằng, bước sang đầu tháng 9, các trụ cột quan trọng của thị trường vốn gồm cổ phiếu và trái phiếu doanh nghiệp vẫn chưa thực sự khởi sắc, nhu cầu vốn cho nền kinh tế đang dồn lên vai các ngân hàng và hoạt động của các ngân hàng thương mại đang đứng trước thách thức. Do một mặt vẫn phải góp phần quan trọng để thúc đẩy hoạt động sản xuất kinh doanh, mặt khác phải đảm bảo tuân thủ theo quy định của cơ quan quản lý và đạt được mục tiêu tăng trưởng.

Ngân hàng chạy đua để giữ nguồn vốn

Từ đầu tháng 9 đến nay lãi suất huy động tại nhiều ngân hàng tiếp tục tăng ở nhiều kỳ hạn, mức điều chỉnh cao nhất lên đến 1%/năm. Đáng chú ý cuộc đua tăng lãi suất huy động giữa các ngân hàng chưa có dấu hiệu “hạ nhiệt”, thậm chí càng về cuối năm càng tăng “nóng”.

Trong lần điều chỉnh này còn có ngân hàng lớn thuộc nhóm ”Big 4”. Theo đó, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) vừa công bố triển khai chương trình ưu đãi cộng thêm lãi suất 0,5%/năm cho các khách hàng cá nhân gửi tiết kiệm online kỳ hạn từ 1 – 24 tháng trên ứng dụng VietinBank iPay. Đây là mức lãi suất huy động cao nhất tại VietinBank kể từ tháng 7/2020 đến nay và cũng đang là mức lãi suất huy động cao nhất trong các ngân hàng TMCP có vốn Nhà nước.

Nguồn: Vietinbank

Lý do nhiều tổ chức tín dụng đã buộc phải đẩy lãi suất huy động lên rất cao là tăng trưởng tín dụng toàn ngành ngân hàng đến cuối tháng 8 là 9.91% nhưng huy động vốn chỉ có 3.8%. Ngoài ra, một áp lực kép là ngày 1/10 tới đây, tỉ lệ sử dụng nguồn vốn ngắn hạn cho vay trung và dài hạn tối đa sẽ giảm từ 37% xuống 34%. Đó cũng là một trong những áp lực buộc các ngân hàng phải đẩy mạnh huy động vốn nhằm đạt tỉ lệ theo yêu cầu của NHNN.

Áp lực vốn rất “nóng” khiến các ngân hàng không chỉ đẩy mạnh huy động thông qua kênh tiết kiệm, mà còn tăng phát hành trái phiếu. Số liệu thống kê của FiinGroup, trong tháng 8 các ngân hàng vẫn dẫn đầu thị trường với tổng cộng 159 đợt phát hành, đạt quy mô 7,24 nghìn tỷ VND, chiếm 77% thị trường sơ cấp. Trong đó, 2 ngân hàng dẫn đầu về đợt phát hành lớn nhất trên thị trường gồm Vietcombank đạt 1,500 tỷ đồng, HDBank đạt 1 nghìn tỷ đồng.

Một chuyên gia của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) nhận định, việc các TCTD đẩy mạnh phát hành trái phiếu do đây là kênh huy động vốn trung và dài hạn khá hiệu quả, trong khi nhu cầu vốn trung và dài hạn của các TCTD đang rất lớn; một mặt để đáp ứng nhu cầu của nền kinh tế, mặt khác cũng để đáp ứng yêu cầu về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ giảm còn 34% từ 1/10 tới.

Các chuyên gia cho rằng, với việc nới room trong tháng 9, hoạt động phát hành từ các ngân hàng sẽ duy trì sự sôi động trong những tháng cuối năm.

Lãi suất liên ngân hàng “dậy sóng”

Không chỉ trên thị trường dân cư, lãi suất trên thị trường liên ngân hàng cũng “dậy sóng”. Từ mức trung bình 0.5%/năm cuối tháng 6, lãi suất bình quân liên ngân hàng kỳ hạn qua đêm tăng mạnh và đạt mức 6.88%/năm phiên ngày 7/9, trước khi giảm nhẹ về mức 5.9%/năm ở phiên ngày 8/9.

Tính chung lãi suất qua đêm trên thị trường liên ngân hàng đã tăng từ 12 – 14 lần trong vòng hai tháng qua và liên tục duy trì ở mức cao. Mức lãi suất qua đêm này thậm chí còn cao hơn lãi suất huy động kỳ hạn 24 tháng trên thị trường dân cư của một số ngân hàng. Trong khi trước đó, thanh khoản VND liên ngân hàng luôn ở mức dư thừa.

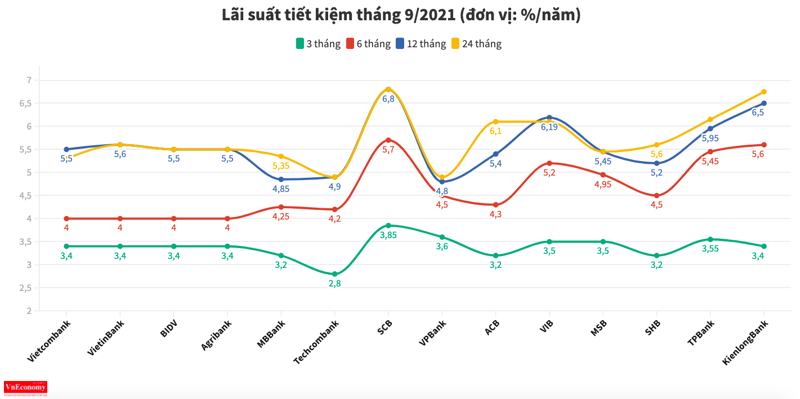

Chẳng hạn, hiện nay 4 “ông lớn” ngân hàng có vốn nhà nước là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank), Ngân hàng TMCP Công Thương Việt Nam (VietinBank) vẫn đang áp dụng mức lãi suất huy động cao nhất tại quầy 5.6%/năm.

Trao đổi với VnBusiness, lãnh đạo một ngân hàng cổ phần lớn cho rằng nguyên nhân khiến lãi suất VND liên ngân hàng có diễn biến tăng mạnh do nhu cầu thanh khoản gia tăng đến từ việc NHNN chính thức nới room tín dụng cho các ngân hàng. Do đó, một số ngân hàng đã rục rịch cho mở lại hoạt động giải ngân vốn đã bị ùn ứ lâu nay. Điều này cũng lý giải cho diễn biến thanh khoản căng thẳng cục bộ vài ngày gần đây.

Ở một phương diện khác, lãi suất VND liên ngân hàng được đẩy lên cao cũng được cho là xuất phát từ định hướng điều hành của NHNN nhằm tạo ra chênh lệch an toàn với lãi suất USD, góp phần kìm hãm đà tăng của tỷ giá.

Mặt khác, lạm phát tăng khiến NHNN siết tín dụng, song song đó là hút tiền về qua kênh tín phiếu và bán ngoại tệ. Điển hình là tháng 8 NHNN hút ròng mạnh trên 88,000 tỷ đồng (lượng hút ròng theo tuần cao nhất kể từ năm 2019 tới nay). Ngoài ra, hoạt động bán ngoại tệ để bình ổn tỷ giá của NHNN cũng khiến một lượng lớn VND bị rút khỏi hệ thống ngân hàng trong những tuần gần đây. Do đó, tiền đồng khan hiếm khiến các nhà băng phải tăng cường vay mượn lẫn nhau trên thị trường liên ngân hàng đã đẩy lãi lên cao.

—

Nguồn: Tapchitaichinh.vn

Trích dẫn & Biên tập: TradePress Team